De nieuwste trend in data is ongetwijfeld de analyse van banktransacties. Recente wijzigingen in de Europese wetgeving maken de commercialisatie ervan mogelijk. Deze nieuwe data hebben heel wat voordelen en kunnen een aanvulling vormen op de inzichten die komen uit eigen loyalty systemen, paneldata van GfK en Nielsen en marktonderzoek.

Wat maakt bankdata anders? Bankdata registreren werkelijke consumentenaankopen en -gedrag. In tegenstelling tot marktonderzoek zijn ze niet gebaseerd op ‘gedeclareerd’ gedrag. Ze zijn ook realtime, van zodra een consument een aankoop stelt zijn ze beschikbaar waardoor het instant effect van acties, campagnes of externe factoren zoals het weer kan gemeten worden. Tenslotte geven bankdata ook inzichten over alle sectoren heen in tegenstelling tot bijvoorbeeld paneldata die vaak één bepaalde sector belichten. Bedrijven achterhalen zo wie hun echte concurrenten zijn. Waar bevinden de Ikea klanten zich op zaterdag, wanneer ze niet bij Ikea zijn? In een andere meubelwinkel, in een pretpark of zijn ze op citytrip?

Dergelijke bankdata zijn op zichzelf interessant, maar ook complementair aan andere databronnen. Zo weet Decathlon wat klanten bij hen kopen op basis van de eigen klantenkaarten, maar niet wanneer en voor welk bedrag ze kopen bij pakweg AS Adventure. Ze onthullen ook waar de Decathlon klanten hun wekelijkse boodschappen doen, kleren kopen of op restaurant gaan.

Daarnaast bieden ze ook mogelijkheden om consumenten te targeten op basis van werkelijk aankoopgedrag in plaats van op interesseprofielen, waardoor er veel minder waste is bij het opzetten van campagnes.

Cake

Eén van de eerste bedrijven die dergelijke banktransactiegegevens commercialiseert is het Belgische Cake.

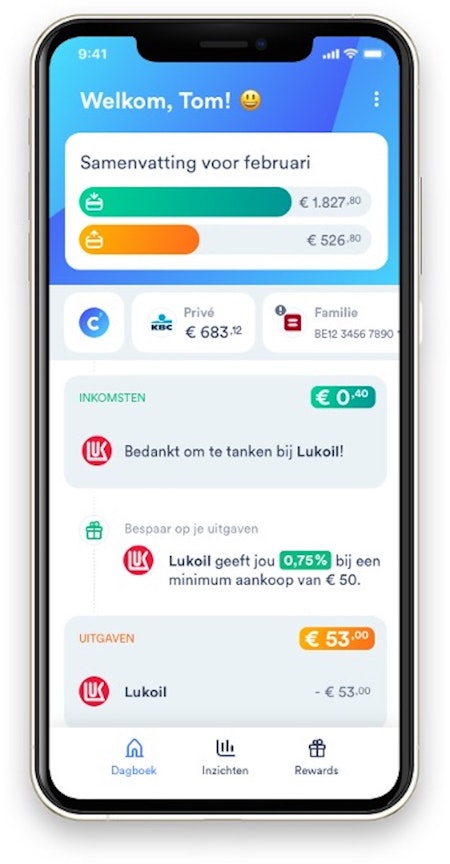

Cake is een gratis bankonafhankelijke app waaraan gebruikers meerdere rekeningen van verschillende banken kunnen koppelen voor een totaaloverzicht van hun financiën. Cake geeft gebruikers geautomatiseerde handige overzichten van hun inkomsten en uitgaven (per categorie en per handelaar) om hen zo meer grip te geven op hun budget. Geef ik meer uit aan kleding of aan mijn huis? Hoeveel kosten de kinderen me nu echt? Hoeveel spaarde ik deze maand? En geef ik meer uit bij Delhaize dan bij Colruyt?

Verder laat de app de bankrekeningen van gebruikers ook geld opbrengen door hen automatische cashbacks op bepaalde aankopen te bieden. Maar ook door hun data te laten opbrengen: in ruil voor het geanonimiseerd en geaggregeerd verwerken van hun transacties delen de gebruikers in de opbrengsten van Cake. Het commercialiseren van de banktransactiedata gebeurt dus in volledige transparantie met de gebruikers van de app.

100% veilig en betrouwbaar

Cake werd in 2019 opgericht door techondernemer Davy Kestens samen met 5 ervaren co-founders. Cake werkt op basis van de Europese PSD2 regelgeving en is een officiële betalingsinstelling met een vergunning en onder toezicht van de Nationale Bank van België. Recent werden de Cake cashbacks ook geïntegreerd binnen de Argenta-app wat een exponentiële groei van de beschikbare data betekent.

De dashboards en rapporten die de commerciële partners van Cake ontvangen en de campagnes die opgezet worden zijn steeds gebaseerd op volledig geanonimiseerde en geaggregeerde gegevens en persoonlijke informatie wordt nooit gedeeld met derden.

Wat biedt Cake aan bedrijven?

Acquisitie en loyalty-campagnes

Retailers en merken kunnen consumenten targetten met acquisitie- of loyalty-campagnes via cashbacks. Alles gebeurt geautomatiseerd via de app. Coupons, kortingscodes of loyalty cards komen er niet aan te pas.

De adverteerder betaalt ook pas wanneer een consument ingaat op het aanbod en er dus een effectieve aankoop gebeurt. ‘No cure no pay’ is het principe. De adverteerder draagt de kosten voor de cashback en een commissie voor Cake, en er zijn geen set-up kosten. De volledige administratieve afhandeling gebeurt via Cake.

De targeting mogelijkheden lijken quasi eindeloos. Een tankstationketen kan een cashback geven aan iedereen die de jongste 3 maanden niet bij hen heeft getankt en nu voor minstens €30 aankoopt. Die cashback kan een vast bedrag zijn of een percentage van de aankoop. Een fastfoodketen kan 10% cashback geven aan alle nieuwe klanten. Maar tegelijk kunnen ze ook bestaande klanten belonen met een ander cashback percentage. Op die manier kunnen cashbacks ook een loyalty-systeem vervangen. Beloon bijvoorbeeld iedereen die de jongste 6 weken elke week iets bij jou kocht. Eneco kan een cashback van €50 geven aan nieuwe klanten die elektriciteit afnemen bij een concurrent. Jumbo kan een cashback geven van 5% aan klanten die de afgelopen 2 maanden voor meer dan €500 kochten bij Delhaize.

Er lopen intussen al ruim 70 verschillende Cake-campagnes voor grotere retailers zoals Torfs, Hubo, AVA, Maxi Zoo, maar ook voor energieleveranciers, tankstations, verzekeringsmaatschappijen. Ook kleinere handelaars en webshops kunnen campagnes opzetten en daarbij een bepaalde regio instellen.

Inzichten

Bedrijven en merken kunnen bij Cake terecht voor rapporten en inzichten over hun merk, sector of concurrenten. Dit gebeurt op basis van ruim 32 miljoen banktransacties voor een totale waarde van ruim 7,7 miljard euro. Met de recente integratie van de Cake cashbacks in de Argenta-app wordt een sterke groei verwacht. Dit kunnen eenmalige ad hoc rapporten zijn om de markt, gebruikersprofielen of de concurrentie in kaart te brengen.

Zo werd eerder dit jaar een rapport gepubliceerd over de Belgische markt van de maaltijdboxen. Dit rapport illustreert wat de mogelijkheden zijn van bankdata. Onder andere de impact van de maaltijdboxen op de omzet van supermarkten werd in kaart gebracht.

Rapport: Maaltijdboxen in België

Cake nam de Belgische markt van maaltijdboxen onder de loep. Hoe evolueert het marktaandeel van de verschillende aanbieders? Wat is de impact op andere voedingsaankopen? Welke supermarkten lijden het meest onder de opkomst van maaltijdboxen? Wie gebruikt maaltijdboxen?

Maar ook een permanente toegang tot specifieke dashboards is mogelijk om zo continu en realtime marktevoluties en KPI’s te kunnen monitoren. Aan wie verlies ik klanten en in welk tempo? Hoe evolueren de marktaandelen in mijn sector? Waar winkelen mijn klanten nog? Wat is het profiel van mijn klanten in vergelijking met die van de concurrentie? Wat zijn de groeiers en dalers in een bepaalde regio of stad? De commerciële partners van Cake hebben dan toegang tot het veilig afgesloten Cake for Business-platform. De partners hebben toegang tot dit platform mits het betalen van een maandelijks bedrag.

Kosten

Een bijkomend voordeel van bankdata is dat ze bovendien vaak ook goedkoper zijn dan andere data. Het grote voordeel is dat de data niet hoeft verzameld te worden zoals bij paneldata of marktonderzoek. De data is er en hoeft enkel nog geanalyseerd te worden. Dat is een extra reden om deze trend niet te missen.